住宅ローンは変動金利と固定金利、どっちがお得!?

住宅ローンを借りるときに、変動にするか固定にするかってけっこう難題。マイナス金利解除というのも出てきたし・・・

でも今の金融政策や金利状況を知っておけば、自分に合ったベストチョイスができそう

たしかに。変動金利には利用者救済措置(125%ルール、5年ルール)があることとか、知っておきたいポイントがいくつかあるよね!

日銀のマイナス金利解除はニュースでも大きな話題となりました。これから住宅購入を考えている方にとって、住宅ローンへの影響は気になるところではないでしょうか。

この記事では、そもそも日銀のマイナス金利解除とはどのようなものなのか、住宅ローンを含むわたしたちの生活への影響について解説します。そのうえで、住宅ローンの金利タイプはどう選べば良いのか、変動金利と固定金利の違いや選び方のポイントを紹介します。

- 目次

- 1. 日銀の金融政策とマイナス金利解除!?

- 1-1.日銀の金融政策って?

- 1-2.マイナス金利とは?

- 1-3.なんでマイナス金利解除したの?

- 1-4.マイナス金利解除でわたしたちの生活はどう変わる?

- 2. 住宅ローンは変動金利と固定金利、どっちがお得!?

- 2-1.変動金利と固定金利の違いは?

- 2-2.変動金利のメリット、デメリットとは?

- 2-3.固定金利のメリット、デメリットとは?

- 3.「変動」と「固定」あなたはどちらを選ぶ?

- 3-1.利用割合は?

- 3-2.変動金利の推移

- 3-3.選び方のポイント

- 4.まとめ

1.日銀の金融政策とマイナス金利解除!?

まずは日本銀行(日銀)の金融政策とはどのようなものなのか、日銀がマイナス金利を解除した理由とわたしたちの生活への影響について解説します。

1-1.日銀の金融政策って?

日本の中央銀行である日銀の役割は、物価と経済を安定させることであり、それを実現するための政策が「金融政策」です。

日銀は金融政策を決定し、それに基づいて金融機関との間で国債などの売買や資金の貸し付けなどの取引(=公開市場操作)を行い、世の中に出回るお金の量を増減させたり、政策金利※を調整したりして物価や金融市場の安定を図っています。

※政策金利......金融政策を実現するために日銀が誘導目標とする短期金利のこと

一般的に、金利が上がると企業や個人がお金を借りにくくなって物を買う人が減り、景気が抑制されて物価は下がります。逆に、金利が下がるとお金を借りやすくなって物を買う人が増え、景気が刺激されて物価は上がります。

日銀は金利と物価のこのような関係を利用して、物価が上がり過ぎているときには金利を上げ、物価が下がりすぎているときには金利を下げることで、物価と経済の安定を図っているのです。

1-2.マイナス金利とは?

マイナス金利(政策)とは、地方銀行など民間の金融機関が日銀に預ける当座預金の金利をマイナスにする金融緩和政策です。民間銀行は日銀へ預金すると金利を支払わなければならず損になります。民間金融機関は、金利を払うよりも企業などへ貸し出しや投資を優先する→景気がよくなるという狙いがありました。2016年から始められたデフレ対策です。

この17年続いたマイナス金利をやめる、解除することになりました。

1-3.なんでマイナス金利を解除したの?

2024年3月、日銀は政策金利を従来のマイナス0.1%程度から0〜0.1%程度に引き上げ、8年近くに及んだマイナス金利政策が解除されました。

これは賃金と物価が上昇に転じ、物価上昇率2%の物価安定目標を持続的、安定的に実現していける状況になったと日銀が判断したためです。

1-4.マイナス金利解除でわたしたちの生活はどう変わる?

マイナス金利解除が、わたしたちの生活に直接影響すると考えられるのは、「預金金利」、「住宅ローン金利」、「為替レート(円相場)」の3つです。

■預金金利

預金金利については、ほとんどの金融機関でほぼゼロに近い水準で推移していましたが、マイナス金利解除を受け、金利を引き上げる動きが出ています。

■住宅ローン金利

日銀がマイナス金利解除とともに、長短金利の調整(イールド・カーブ)を終了したことで、長期金利は上昇しやすい状況になっています。

長期金利の上昇によって、金利が上がりやすくなるのは、長期金利との連動性が高い「固定金利型」や「固定期間選択型」、一部「変動金利型(長期プライムレート連動型)」の住宅ローンです。

ほとんどの変動金利型住宅ローンは短期金利(短期プライムレート※)に連動しています。

※短期プライムレート......金融機関が優良企業向けの短期貸出(1年未満の期間の貸出)に適用する最優遇金利のこと

■為替レート(円相場)

金利は為替レート(通貨をほかの通貨と交換する比率)にも影響します。一般的に金利が高い国の通貨のほうが買われやすくなり、日本の金利が上がると円高(外貨安)に振れやすくなります。

円高になると、輸入品の価格が下がるなどのメリットがある反面、外貨建ての資産を保有していると、円換算した場合の資産価値が目減りするデメリットがあります。

なお、実際の為替レートは金利以外にもさまざまな要因で変動しているため、金利が上がったからといって必ずしも円高になるわけではありません。

2.住宅ローンは変動金利と固定金利、どっちがお得!?

住宅ローンは金利タイプの違いで、大きく「変動金利」と「固定金利」の2つに分けられます。ここでは、変動金利と固定金利の違いと、それぞれのメリット・デメリットについて見ていきましょう。

2-1.変動金利と固定金利の主な違いは?

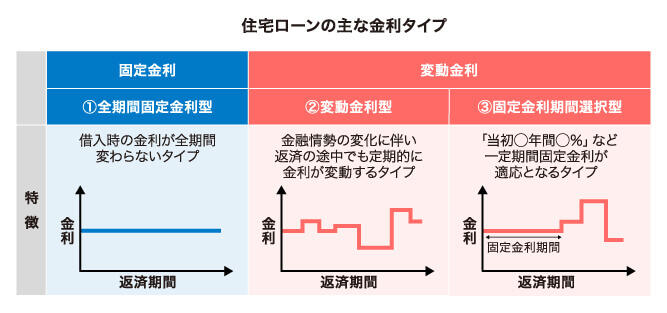

「変動金利」と「固定金利」の最大の違いは、借り入れ後に金利が変動するかどうかです。

変動金利型の住宅ローンでは、一定期間ごとに適用される金利が見直され、月々の返済額も変動する可能性があります。

一方、固定金利型(全期間固定型)の住宅ローンでは、借り入れ時の金利が完済まで適用され、繰上げ返済をした場合などを除き、月々の返済額は完済まで変わりません。

■固定金利(全期間固定金利型)

借り入れ時点の金利が完済まで適用され、借り入れ期間中は適用金利が変動しないタイプ。

■変動金利(変動金利型)

一定期間ごとに適用金利が見直され、借り入れ期間中に適用金利が変動するタイプ。

■変動金利(固定金利期間選択型)

借り入れ後一定期間(固定金利期間中)は適用金利が固定されるタイプ。固定金利期間終了後は、自動的に変動金利に変更されるものと、変動か固定かを再度選択できるものがある。

2-2.変動金利のメリット、デメリットとは?

変動金利には、次のようなメリット、デメリットがあります。

- 変動金利のメリット

- ・借り入れ時点での金利が固定金利よりも低い傾向がある

- ・金利が低いほど元金の返済が早く進み、将来の金利上昇リスクへの対策となる

変動金利型住宅ローンのメリットは、借り入れ時点での金利が固定金利よりも低いことです。

山梨中央銀行の住宅ローンの例では、変動金利型住宅ローンの適用金利が年0.775%〜となっているのに対し、全期間固定金利型の住宅ローンの適用金利は年1.820%となっています。

変動金利型で最も低い金利が適用された場合、全期間固定金利型の金利と約3倍の差がでます(※2024年10月1日現在、審査結果などにより、変動金利型住宅ローンの適用金利は最大年2.625%となる可能性があります)。

| 金利タイプ | 適用金利(金利プラン)・年率 | <参考> 基準金利(店頭金利) |

|---|---|---|

| 変動金利(年2回見直し) ※1 | 0.775%〜2.625% |

2.625% |

| 固定金利(全期間(35年)固定) ※2 |

1.820% |

- |

| 固定金利期間選択型(10年固定) ※1 |

1.400% |

4.150% |

※横にスライドして、内容をご確認ください。

出典:山梨中央銀行「ローン金利」をもとに作成(山梨中央銀行の場合、金利基準日:2024年10月1日現在)

- ※1住宅ローン(自由設計型)

- ※2証券化住宅ローン(返済期間21年以上35年以内)、借入れ金額の割合90%以内山梨中央銀行の全期間固定のローンはフラット35となります。

金利が低いと月々の返済額を抑えられるほか、元金(元本)を効率よく返済できることもメリットです。

例えば、借入金額3,500万円、借入期間35年の住宅ローンを借りる場合、適用金利が年0.775%の変動金利型であれば、毎月の返済額は9万5,172円。これに対し、適用金利が年1.820%の固定金利型では、毎月の返済額は月11万2,735円です。

また、初回返済額に占める元金と利息の内訳は、変動金利型(年0.775%)の場合、元金分が7万2,568円、利息分が2万2,604円。固定金利型(年1.820%)の場合、元金分が5万9,652円、利息分が5万3,083円です。

| 初回返済額(月額) | 【内訳】元金分 | 【内訳】利息分 | ||

|---|---|---|---|---|

| 変動金利(年0.775%) |

9万5,172円 |

7万2,568円 |

2万2,604円 |

|

| 固定金利(年1.820%) |

11万2,735円 |

5万9,652円 |

5万3,083円 |

|

※横にスライドして、内容をご確認ください。

- ※住宅金融支援機構住宅ローンシミュレーションを用いて試算

- ※借入金額3,500万円、借入期間35年、元利均等返済、ボーナス返済なし、諸費用を含まず

今回のケースでは、毎月の返済額は固定金利のほうが約1万8,000円多くなる一方、元金分の返済額は変動金利のほうが約1万3,000円多くなります(初回返済額での比較)。

毎月の利息額は、借入残高(元金)に金利をかけて計算されるため、早めに借入残高を減らしておくことは、金利が上昇した場合の利息(返済額)の増加を抑えることにつながります。

- 変動金利のデメリット

- ・金利が上昇すると返済額が増える

- ・将来の返済額が確定しないため、返済計画が立てにくい

変動金利のデメリットは、借り入れ後に適用金利が上がり、返済額が増える可能性があることです。

しかし、変動金利型住宅ローンのほとんどは短期金利に連動するものです。日本では日銀の金融政策で短期金利がコントロールされており、変動金利型住宅ローンの金利が急激に上昇する可能性は低言われています。

2024年10月現在、変動金利と固定金利には1%以上の差があり、変動金利が現在の固定金利の水準まで上がるのは、政策金利が1%近くまで上昇してからとなりそうです。もし金利の変動が不安だとお考えの場合は、変動金利を利用した際に、固定金利を利用した場合との返済額の差額を貯蓄や投資に回して手元にキャッシュを確保しておけば金利上昇のリスク対策になるでしょう。

関連記事:新NISAとは?つみたて投資がなぜそんなに?デメリットは?銀行が解説

また、山梨中央銀行の変動金利型住宅ローン(※元利均等返済の場合)には、金利上昇による返済額の急増を防ぐ仕組みとして「5年ルール」「125%ルール」が導入されているため、安心してご利用いただけます。

・5年ルール

変動金利型住宅ローンの適用金利は年2回見直されます。しかし、毎月の返済額の見直しは5年ごとであり、適用金利が上がってもすぐに返済額が増えることはありません(金利変動分は、毎月の返済額に占める元金返済額と利息返済額の割合を変えて調整されます)。

・125%ルール

5年ごとの見直し後の返済額は、それまでの返済額の1.25倍(125%)が上限となっており、返済額が一気に何倍にもなることはありません。

一部の銀行では125%ルール、5年ルールが適用されず、金利が上昇すると返済額が急増して返済が困難になるおそれもあります。ルール適用の有無をよく確認しておきましょう。

なお、ルールが適用される銀行では、金利上昇局面で返済額の急増が抑えられて返済が安定する反面、元金返済のペースが遅くなる弊害もあります。メリットだけでなくデメリットがあることも知っておきましょう。

そのほかのデメリットとしては、借り入れ時に将来の返済額が確定しないため、返済計画が立てにくいことがあります。

2-3.固定金利のメリット、デメリットとは?

固定金利には、次のようなメリット、デメリットがあります。

- 固定金利のメリット

- ・金利上昇リスクがない

- ・借り入れ時点で返済額が確定するため、返済計画が立てやすい

全期間固定金利型の住宅ローンでは、借り入れ時に完済まで適用される金利が決まり、返済額が確定します。

そのため、借り入れ後に金利がどう変化しても返済額には影響せず、返済計画を立てやすいことがメリットです。

返済額が増える心配がなく、計画的に返済できる安心感があります。

- 固定金利のデメリット

- ・借り入れ時点で変動金利よりも高めの金利が適用されることが多い

全期間固定金利型の住宅ローンでは、借入期間中に変動金利が上昇しなかったり、上昇しても固定金利より低い水準で推移したりした場合には、返済負担が増えることになります。

例えば、借入金額3,500万円、借入期間35年の住宅ローンを借り、変動金利が完済まで変化しなかったとしましょう。

この場合、適用金利が年0.775%の変動金利型であれば、総返済額は約3,997万円です。これに対し、適用金利が年1.820%の固定金利型では、総返済額は約4,734万円となり、固定金利のほうが約737万円多く返済しなければなりません。

| 毎月の返済額 | 総返済額 | |

|---|---|---|

| 変動金利(年0.775%) | 9万5,172円 |

3,997万2,240円 |

| 固定金利(年1.820%) |

11万2,735円 |

4,734万8,700円 |

※横にスライドして、内容をご確認ください。

- ※山梨中央銀行「住宅ローンシミュレーション」を用いて試算

- ※借入金額3,500万円、借入期間35年、元利均等返済、ボーナス返済なし、諸費用を含まず

- ※変動金利は借入期間中に適用金利の変動がなかったと仮定(山梨中央銀行では年2回変動金利の見直しを行なっており、実際の適用金利は変動する可能性があります)

- ※山梨中央銀行の全期間固定のローンはフラット35となります。

借入金額・期間・金利から住宅ローン返済額を試算するには、山梨中央銀行の「住宅ローン返済シミュレーション」をご利用ください。

3.「変動」と「固定」あなたはどちらを選ぶ?

変動金利と固定金利のどちらを選ぶかは、多くの方が迷うところではないでしょうか。ここでは金利タイプを選ぶポイントをご紹介します。

実際にどの金利タイプを選んでいる方が多いのか、金利タイプごとの利用割合や、金利タイプを選ぶ際のポイントについても紹介するので、参考にしてください。

3-1.利用割合は?

住宅金融支援機構が2023年4月に実施した「住宅ローン利用者の実態調査」によると、住宅ローン利用者の7割以上が変動金利を選んでいます。

| 変動型 |

72.3% |

|---|---|

| 固定期間選択型 |

18.3% |

| 全期間固定型 |

9.3% |

出所:住宅金融支援機構「住宅ローン利用者の実態調査(2023年4月調査)」

市場金利の上昇による固定金利の上昇、金融機関同士の競争による変動金利の低下によって変動・固定の金利差が拡大していることも、変動金利が選ばれる理由と考えられます。

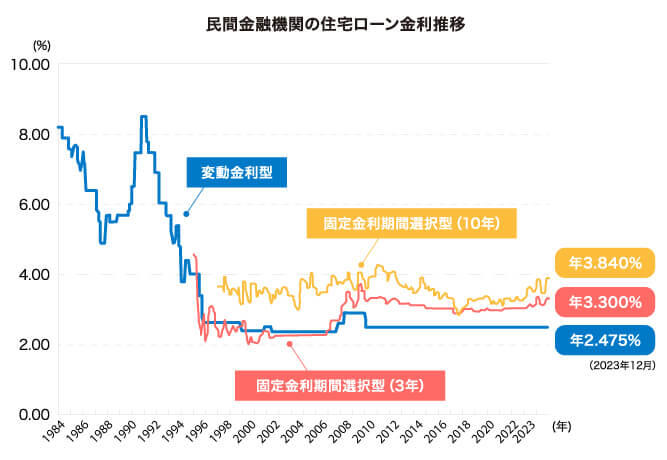

3-2.変動金利の推移

変動金利の基準となる基準金利(店頭金利)は、バブル期の80年代から90年代前半にかけては5%を超える高い水準で推移し、8%を超える時期もありました。バブル崩壊後は景気の低迷と物価の下落が続き、基準金利は1995年にかけて現在の水準まで下落します。その後は日銀のゼロ金利政策、さらにマイナス金利政策の影響もあって基準金利は低く抑えられ、横ばいで推移しています。変動金利といいながら、ここ20年だけ見ればほぼ変動のない状態が続きました。

3-3.選び方のポイント

変動金利と固定金利のどちらを選ぶかは、「金利上昇リスクを許容できるか」、「返済計画の立てやすさ」、「ライフプラン」などがポイントになります。

①金利上昇リスクを許容できるか

借り入れ時点における金利差以上の金利上昇リスクを許容できるかどうかが、1つめのポイントになります。

変動・固定のどちらがお得かは、金利がどのように変化するかわからない以上、借り入れ時点ではわかりません。

借り入れ後の金利上昇や返済額の増加を許容できる方、金利が上がったら繰上げ返済をして返済負担を抑えられる方、借入期間が短い方などには、変動金利が向いています。金利が低い変動金利は元金の返済が早く進み、また、金利上昇リスク対策にもなります。

一方、借り入れ時点から返済額が増えてしまうと返済に行き詰まるおそれがある方、将来の返済額がいくらになるかわからない状態に不安を感じる方などは、固定金利が選択肢になるでしょう。

②返済計画の立てやすさ

返済計画の立てやすさを重視する方には、返済額が確定する固定金利が向いています。

ただし、当初の返済額は金利の低い変動金利よりも多くなり、借り入れ後に市場金利がそれほど上昇しなければ、変動金利よりも返済負担は大きくなります。

③ライフプラン・家計状況

金利タイプの選択では、ライフプランも考慮する必要があります。

子どもの教育費などで将来大幅な支出の増加が見込まれる方、自営業やフリーランスなど収入が大きく変動する可能性のある方などは、固定金利が向いています。

一方、近いうちに共働きになる、子どもが独立するなど、将来的に収入が増える(支出が減る)見込みの方、お金に余裕があり比較的短期間で完済できる方などには変動金利が向いています。

4.まとめ

今回の日銀のマイナス金利解除は、住宅ローン金利にも影響する可能性があります。しかし、すぐに金利が大きく上昇する可能性は低く、過度に心配する必要はないでしょう。

住宅ローンの金利タイプを選ぶ際には、リスク許容度、返済計画の立てやすさ、ライフプランなどを考慮し、自分に合ったタイプを選びましょう。

どの金利タイプが自分により合っているのか相談しながら考えたい方、不安や疑問がある方は、山梨中央銀行にご相談ください。経験豊富なスタッフが、お客さまの状況に合った最適な金利タイプをご提案いたします。

お仕事帰りや休日にも時間を気にせずゆっくりとご相談いただけますが、事前にご予約いただけますと案内がスムーズです。詳しくはこちらから。

竹国 弘城 (たけくに ひろき)

ファイナンシャルプランナー(1級FP技能士・CFP)、宅地建物取引士、一種証券外務員

名古屋大学工学部卒業後、証券会社、生損保代理店での勤務を経て、ファイナンシャルプランナーとして独立。

お金に関する相談や記事の執筆・監修を通じ、自分のお金の問題について自ら考え、行動できるようになってもらうためのサポートを行う。